Anche questa settimana dagli USA abbiamo avuto una splendida dimostrazione di come un minuscolo cambiamento nel linguaggio tecnico dei banchieri centrali possa muovere i mercati in una direzione ben precisa

Ricapitoliamo, in breve, come la Federal Reserve ha spiegato al mondo l’ennesimo rinvio del rialzo dei tassi per l’economia statunitense:

1) Secondo la Fed, gli investimenti dei privati e delle aziende nell’economia non crescono più “in maniera modesta”, ma, improvvisamente, “ad un passo solido”

2) Ricordate la mitica frase: “il comitato rimane vigile per quanto riguarda gli ultimi sviluppi economico-finanziari e sulle relative conseguenze sull’inflazione nel breve periodo” ? Quello fu il giorno in cui la Fed disse: “Ci dispiace ma non possiamo rialzare i tassi perché la borsa cinese sta crollando”. Ora che a Shanghai la situazione sembra essersi tranquillizzata, la frase sugli sviluppi economico-finanziari è stata cancellata del tutto

3) Il passaggio più importante ed indicativo: non si parla più di generiche considerazioni riguardo al mantenimento dei tassi a quota 0%, ma ora si parla di “una possibilità di rialzo al prossimo incontro del FOMC”

Capite bene che, da settembre a ottobre, non è certo possibile osservare un cambiamento così forte nel modo in cui la Fed vede l’economia statunitense.

Cosa ha realmente creato questo sottile ma fondamentale cambio di vedute nel FOMC ?

Un paio di cosette da tenere in considerazione:

a) Il FOMC non ha mai nominato la Cina nei propri comunicati, ed ha fatto bene a non farlo (se lo avesse fatto, avrebbe praticamente detto che la borsa di Shanghai è in grado di influenzare le mosse della banca centrale statunitense, che come idea non è particolarmente rassicurante, seppure effettivamente questo sia quanto accade nella realtà). Il fatto che, almeno per ora, il crollo della borsa cinese sembra essersi arrestato, ha portato la Fed a cambiare in maniera fondamentale il proprio orientamento verso i mercati (vedi punto 2)

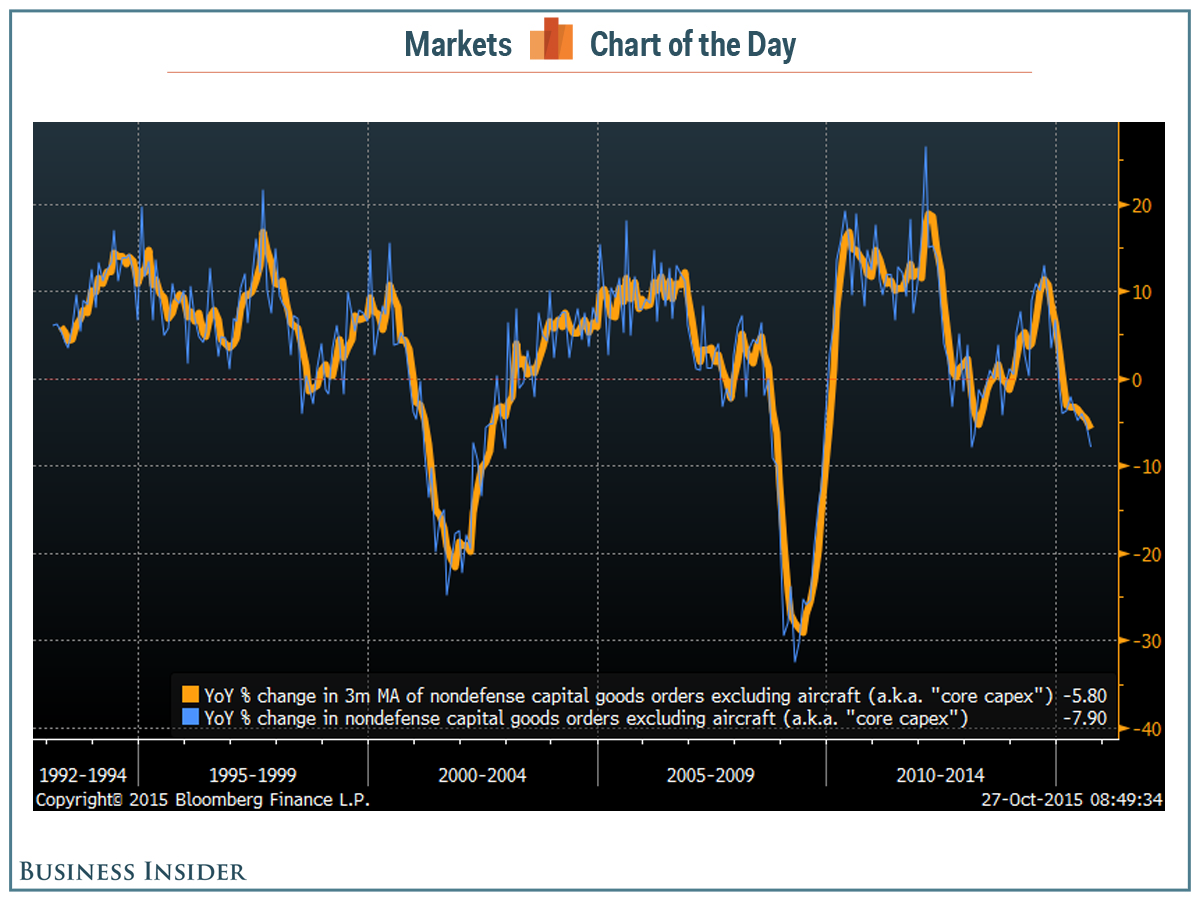

b) La cosa più tragica ed importante: è possibile che gli Stati Uniti stiano entrando in una nuova fase del ciclo economico, più precisamente in una fase decrescente, come indicano gli investimenti nel paese:

Il problema qui, dunque, è sempre il solito: in caso di recessione, la Fed vuole essere in grado di poter tagliare ancora i tassi. E, volendo escludere l’ipotesi (possiamo davvero escluderla ?) di tassi negativi, non serve essere laureati in matematica per capire che, quando i tassi sono a 0%, serve un rialzo per poter procedere ad una futura ed eventuale riduzione verso quota 0%.

Tutti questi pensieri, sono stati causati da (lo ricordiamo):

1) Un’improvvisa visione positiva degli investimenti da parte della Fed

2) La cancellazione di una frase su generiche preoccupazioni riguardanti i mercati esteri

3) Il passaggio da: “valuteremo se tenere i tassi a quota 0%” a “valuteremo se rialzare i tassi al prossimo meeting”

Piccoli grandi cambiamenti dunque, ma nel linguaggio dei banchieri centrali basta poco per muovere il mondo.

La carta da giocare è il rialzo tassi con dichiarazione “questo rialzo non indica l’inizio di una serie rialzista di tassi ma procederemo a seconda dei dati economici in arrivo”.

Non l’ha voluto fare la volta scorsa, lo fa adesso che la Yellen ha capito che ilmercato voleva questo (data la reazione scorsa alla mossa “apparentemente sbagliata”).

Il problema è che la Fed doveva alzare 12-24 mesi fa. La volta scorsa non ha rialzato e a mio parere era l’unica cosa che poteva fare (o giocare il BLUFF del rialzo ma con gravi conseguenze nel lungo periodo).

Ora giocherà il Bluff (con gravi conseguenze nel lungo periodo e probabile QE4 per rimediare).

Quando la migliore mossa a mio parere sarebbe purtroppo… NON RIALZARE! Dico purtroppo perchè oramai si è entrati nel circolo di droga e chi cede (UE o Giappone o USA) ne subisce le conseguenza con gli altri a ruota.

Sono d’accordo l’economia americana farà fatica a digerire un rialzo dei tassi in questo momento, ma, a meno di voler riscrivere ogni libro di economia degli ultimi 100 anni, non possiamo nemmeno vivere in un eterno stadio di trappola della liquidità, con tassi a zero e banche centrali costrette a muoversi solo tramite misure non convenzionali. Che poi potrebbe anche essere quello che succederà in futuro, forse le prossime generazioni studieranno un’economia completamente diversa da quella che abbiamo imparato noi, immagino già alcune domande di esame:

a) Quando il QE venne lanciato negli Stati Uniti, i mercati lo interpretarono come una “manovra monetaria non convenzionale”, spiega il perché di questa definizione.

Risposta: nonostante oggi gli USA siano nella diciottesima tranche del Quantitative Easing, all’inizio del secolo si pensava che la banca centrale potesse intervenire nell’economia solo tagliando o rialzando i tassi

b) Come mai oggi il QE non è più una “misura non convenzionale” ?

Nel 2015 la Fed rialzò i tassi causando un crollo della borsa senza precedenti, ed allora negli USA venne lanciato il QE4 con tassi perennemente fermi a quota 0%. Oggi i tassi sono fermi a quel livello da 80 anni, e in meno di un secolo la base monetaria statunitense è cresciuta di 100 volte rispetto al 2000.

Chissà, chissà…