Una volta per tutte, vi mostriamo il risultato dei nostri calcoli sull’indice S&P 500 ma vi avvertiamo: i risultati non sono affatto positivi

Mettiamo da parte tutti i post nei quali riportavamo le parole di questo o quell’analista ed effettuiamo una nostra previsione sull’andamento della borsa più importante del mondo: Wall Street.

Come indice di riferimento prenderemo l’S&P 500, ben sapendo che quando concluderemo su tale indice potrà essere adattato anche al Nasdaq, Dow Jones e altri.

Partiamo dal grafico settimanale della quotazione dell’indice (in nero abbiamo la media mobile a 100 settimane):

Il cerchio rosso mostra una distanza notevole tra la media mobile e l’attuale quotazione dell’indice, e non crediamo che questa situazione possa durare come detto la scorsa settimana in questo post.

Ammettiamo che Wall Street debba scendere: in che modo scenderà ? Correzione tecnica o mega-inversione ?

Dato che non abbiamo nessuna sfera di vetro e non vogliamo fingere di averne una, possiamo darvi uno strumento per capire quando la correzione tecnica diventerà inversione ribassista: l’indicatore Chandelier Exit.

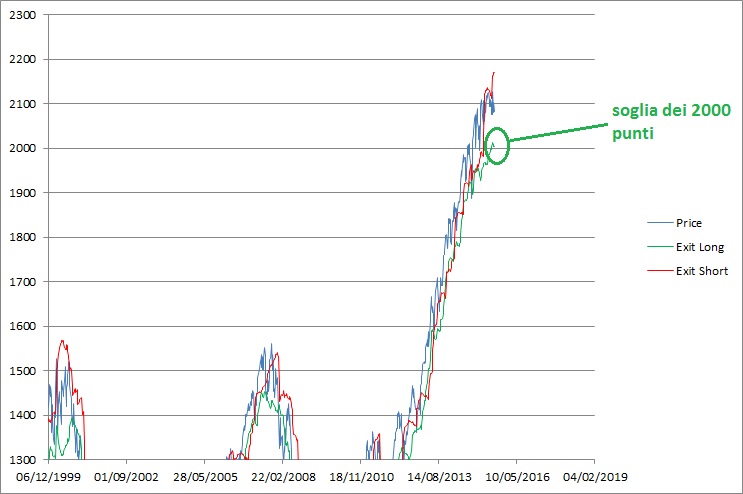

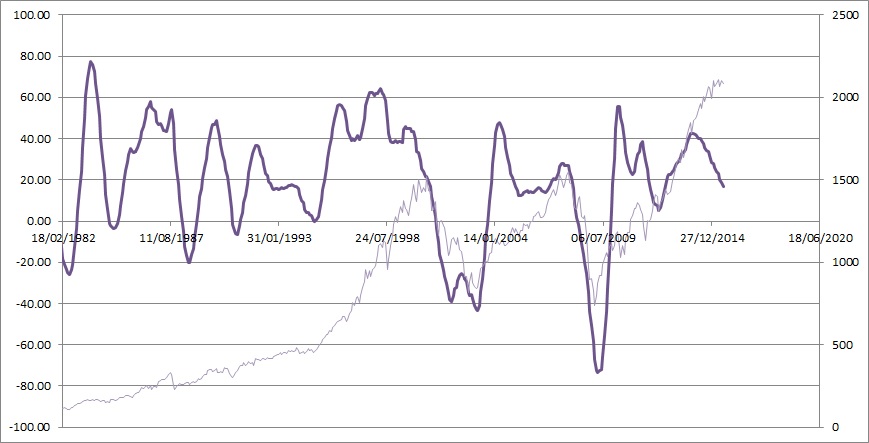

Nel primo grafico utilizziamo dati settimanali:

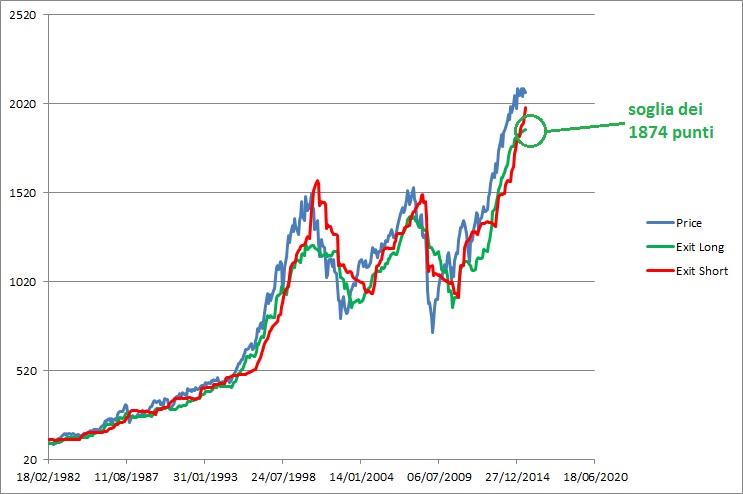

I dati settimanali suggeriscono di vendere al di sotto dei 2000 punti. Tuttavia, a nostro parere, quando si tratta di identificare una macro-tendenza del mercato è meglio osservare i dati mensili:

In questo caso bisogna stare attenti ai 1874 punti, soglia al di sotto della quale è molto probabile sia necessario vendere e prepararsi al peggio (in passato questo indicatore con dati mensili non ha mai fallito).

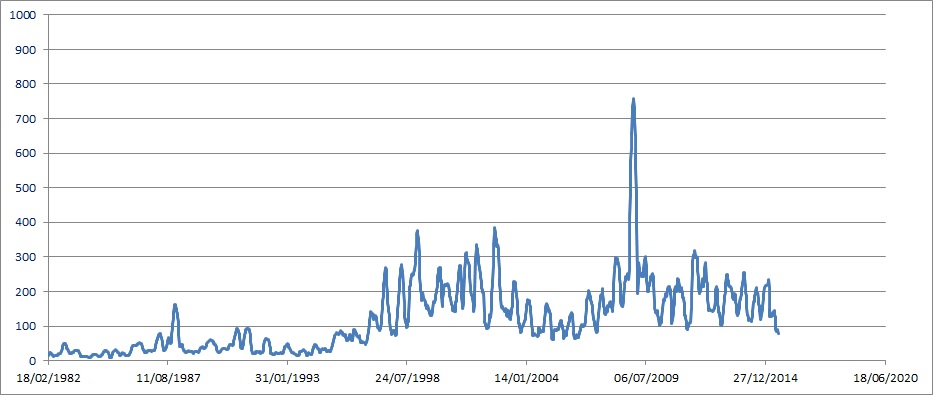

Parliamo poi di un altro tema fondamentale di cui si è molto parlato negli ultimi anni: la volatilità.

Con i dati settimanali vediamo bene il problema: a Wall Street non c’è volatilità, e siamo ad un livello minimo pericolosamente simile a quello pre-crisi.

La volatilità va osservata con l’occhio del pessimista che, nei giorni di sole, si rattrista perché domani pioverà.

Se oggi la volatilità è a livelli straordinariamente bassi, possiamo aspettarci un’impennata di tale indice in un futuro non troppo lontano.

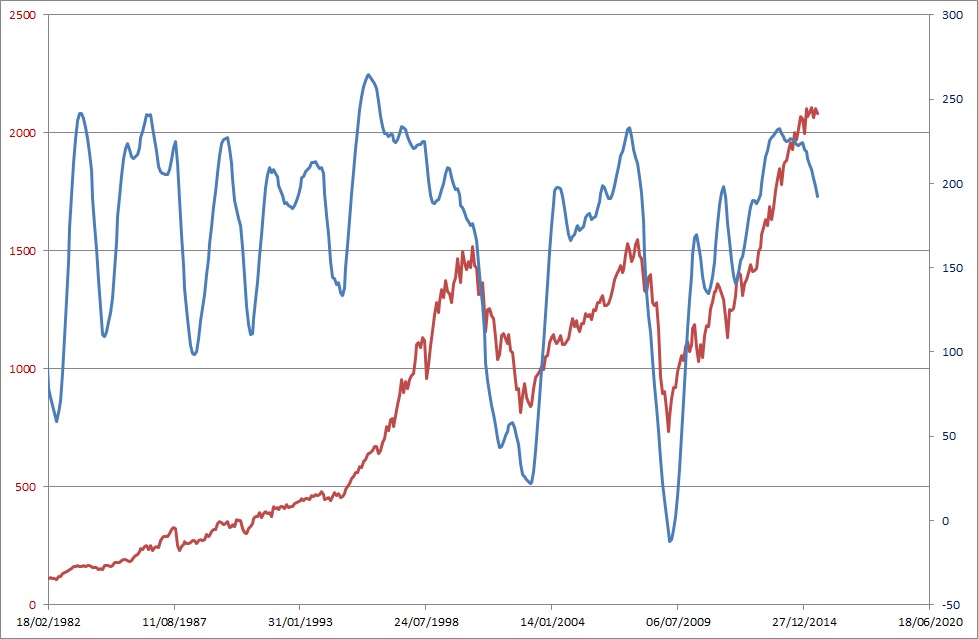

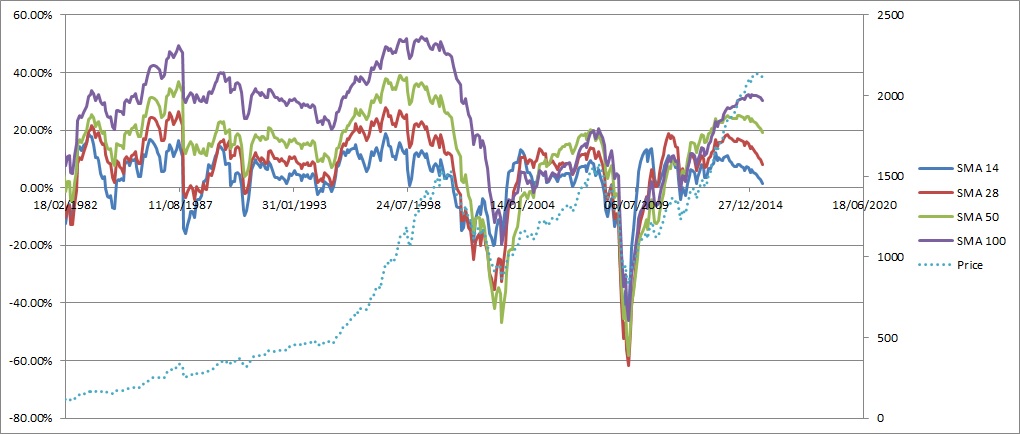

L’indicatore Stocknizer 2 (linea blu) sta formando una pericolosissima divergenza con il prezzo dell’S&P 500 (usando dati mensili):

Questa stessa divergenza si nota con la curva di Coppock (sempre su dati mensili):

Sempre sui dati mensili, è palese come l’indice S&P 500 stia perdendo terreno rispetto alle medie mobili, esattamente come accadde prima dello scoppio della bolla dot-com:

Dunque, fin qui abbiamo avuto segnali di indebolimento della corsa dell’indice e vi abbiamo anche fornito un paio di soglie critiche da tenere d’occhio.

Cerchiamo di fare un passo in più, pur conoscendone le difficoltà: fino a dove può arrivare il prossimo tonfo della borsa americana ?

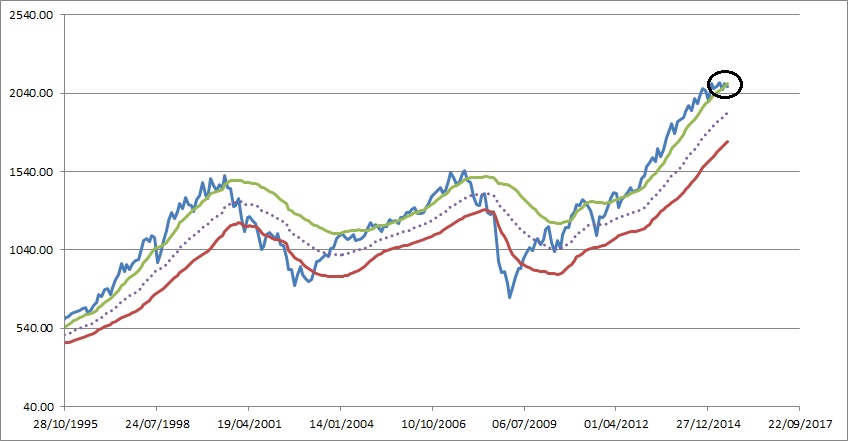

Questa è una domanda davvero molto difficile, ma vogliamo provare a formulare un’ipotesi con l’indicatore Stocknizer 3, che indica in verde il target rialzista per l’S&P 500, in rosso quello ribassista e con la linea tratteggiata quello mediano:

Questo è, probabilmente, il grafico più importante che pubblicheremo nel corso dell’anno su Sokratis.

Date un’occhiata alla precisione con la quale l’indicatore Stocknizer 3 ha previsto l’andamento dei crolli della borsa nel 2000 e nel 2008, e ora concentriamoci sul biennio 2015-2016.

Quando la borsa comincerà a crollare, il primo livello di resistenza che troveremo (per intenderci, i giornali finanziari titoleranno: “Wall Street: prove di rimbalzo”) è esattamente a 1916 punti. Tra i 1900 ed i 1930 punti vedremo dunque un primo tentativo di rimbalzo verso l’alto dell’indice.

Ci si renderà poi conto che il mercato ha bisogno di un crollo ben superiore al 10% per tornare a livelli razionali, e qui subentra il target ribassista previsto da Stocknizer 3: 1730 punti.

Badate bene, quando saremo a 1730 punti avremo già visto una correzione intorno al 17-18%. A questo punto la palla passerà alla Federal Reserve, e da qui in poi gli indicatori non servono più a nulla.

Se la Fed deciderà di rispolverare il bazooka del QE (ricordate che tanti analisti parlano di “economia in QE perenne” riferendosi agli USA), allora l’esperienza di questi ultimi anni potrebbe essere sufficiente a fermare il crollo (“You can’t fight the Fed”, si potrebbe dire). Se invece il mercato del lavoro statuntiense non dovesse dare segnali di allarme, è possibile che la Fed decidà di giocare al gioco del “poliziotto cattivo”, continuando sulla via della politica monetaria restrittiva.

Il giorno in cui le cose si metteranno davvero male, allora la banca centrale statunitense potrà tornare a tagliare i tassi (che nel frattempo saranno stati rialzati abbastanza da poter essere tagliati), e Wall Street si calmerà con un ritorno al mercato “bull” (cioè alla normalità).

Tuttavia, non conoscendo le reali intenzioni della Federal Reserve, non abbiamo alcun mezzo per dirvi se gli USA torneranno ad intervenire sul mercato a 1730 punti, a 1500, 1300 o altro.

Per onestà intellettuale, dunque, vi abbiamo fornito semplicemente i dati sui quali siamo certi di registrare un supporto al crollo:

1) Attenzione ai 2000 punti (chandelier exit settimanale)

2) Attenzione ai 1916 punti (target mediano mensile Stocknizer 3)

3) Attenzione ai 1874 punti (chandelier exit mensile)

4) Attenzione ai 1730 punti (target ribassista mensile Stocknizer 3)

Leggi il disclaimer di Sokratis.

Lascia un commento per primo