Tra gli strumenti non convenzionali che una banca centrale può mettere in campo in momenti di crisi per l’economia c’è il QE, ovvero il Quantitative Easing. Vediamo cos’è e come funziona

Può essere utile, prima di lanciarsi nella comprensione del QE, rivedere le ultime due lezioni in cui abbiamo parlato della composizione e del funzionamento della Federal Reserve (che, oggi come oggi, rappresenta la banca centrale più importante e potente del Mondo).

È bene capire che ogni banca centrale ha uno statuto nel quale sono contenute le norme fondamentali che regolano la sua attività. Tale statuto è molto importante e viene rigidamente rispettato da ogni banca centrale (pensate al caso della BCE: lo statuto dice che la banca centrale deve mantenere il tasso di inflazione sotto livelli di controllo, senza parlare, per nostra sfortuna, di alcun intervento sul tasso di disoccupazione che potrebbe essere ridotto facendo crescere l’inflazione), esistono, però, modi per aggirare lo statuto in modo pienamente legale. Questi metodi sono noti come interventi non convenzionali.

Tra questi il più importante che abbiamo visto all’opera in questi anni in varie regioni del Mondo è il cosiddetto Quantitative Easing (o semplicemente QE), ma siete sicuri di sapere esattamente che cosa sia e come funzioni ?

Una premessa importante, con il QE non viene stampato denaro, almeno non tecnicamente. Nessun piano di Quantitative Easing ha mai portato alla stampa di una sola nuova banconota, il tutto è sempre avvenuto per via telematica.

L’idea è semplice, i soldi che la banca centrale immette nell’economia attraverso il QE non esistono fisicamente, nel senso che non sono rappresentati da alcuna banconota, ma risultano comunque nel bilancio della banca centrale, dunque, di fatto, la banca centrale è riuscita a stampare denaro senza stampare nulla nella pratica (capite bene perchè il QE sia uno strumento “non convenzionale”).

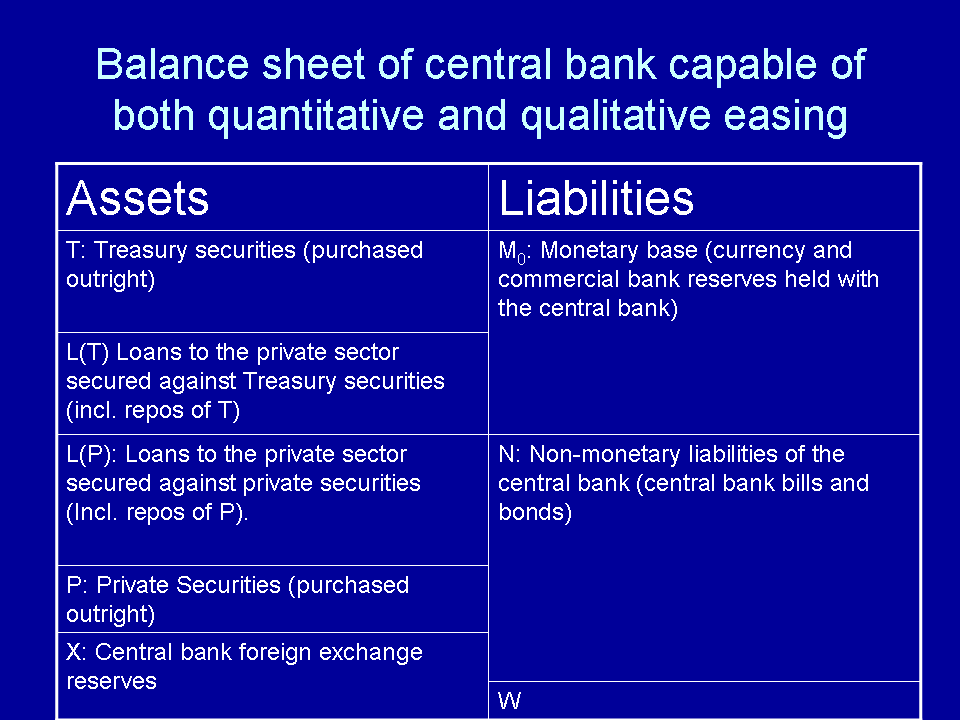

Il bilancio della banca centrale ha questa forma:

Con il QE il primo effetto è l’aumento della colonna di destra. Se però avete una minima conoscenza di contabilità, capirete che nell’immagine sopra (che non è altro che uno Stato Patrimoniale) i valori della colonna di destra devono essere pari a quelli della colonna di sinistra.

In che modo la colonna di sinistra “cresce” ?

Questo avviene semplicemente con l’utilizzo da parte della banca centrale dei nuovi soldi appena creati grazie al QE, che vengono utilizzati per acquistare vari asset.

Semplifichiamo il discorso (chi ha più conoscenze in tema di politica monetaria ci perdonerà, ma questo è un corso di macroeconomia per principianti), la stragrande maggioranza della nuova liquidità è utilizzata per comprare titoli di Stato, perchè ?

Semplicissimo, quando la banca centrale compra titoli di Stato abbiamo due effetti:

- effetto “reale”: lo Stato può godere della liquidità concessagli dalla banca centrale per far ripartire l’economia in crisi

– effetto “finanziario”: da non sottovalutare, è l’effetto che questa operazione ha sui tassi di rendimento dei titoli di Stato, il quale scende (o, comunque, rimane a livelli “di controllo”) riportando fiducia nei mercati finanziari. A questo punto abbiamo un bivio: gli investitori possono decidere di accontentarsi di tassi più bassi (ma con una remunerazione piuttosto sicura vista la copertura della banca centrale) e comprare titoli di Stato oppure abbandonare il mercato obbligazionario per puntare tutto su quello azionario. Ecco quindi perchè il QE ha effetti positivi sulla Borsa, ma, nel momento in cui il QE viene rallentato o interrotto, c’è il rischio di momenti di panico in entrambi i mercati in quanto si teme che:

a) la Borsa scenderà a causa del trasferimento di capitali sul mercato obbligazionario che vedrà, a questo punto, rendimenti crescenti

b) i rendimenti dei titoli di Stato crescono, sì, ma cresce anche il rischio per lo Stato di non poter ripagare i propri debiti vista la ritirata della banca centrale

Sono due effetti chiaramente contrastanti per i mercati obbligazionari (il primo dovrebbe far scendere i rendimenti, il secondo li fa crescere), per tale ragione non va trascurata la componente psicologica quando si vuole valutare un investimento.

Infine, la domanda delle domande: il QE funziona ?

Sull’argomento potremmo scrivere libri, qualcuno dice che esso è fondamentale per l’economia, altri dicono che porta solo ad un incremento della speculazione posticipando un rischio finanziario che, quando il QE cesserà, si ripresenterà con effetti ancora più devastanti sull’economia.

Il dibattito è aperto, e forse non si chiuderà mai.

Lascia un commento per primo